�m���k�n

�@���i70�j�͉�Ђ��o�c���Ă���A��Ђ���̋��^�ƌ��I�N������2�̎����Ă��܂��B

�@���i70�j�͉�Ђ��o�c���Ă���A��Ђ���̋��^�ƌ��I�N������2�̎����Ă��܂��B

�@�����Ƃ���ɂ��ƁA�ߘa8�N�x�Ő�������j�ł́A���̂悤�ɋ��^���̎������z�ƌ��I�N�����̎������z�̗�����L����l�ɂ��āA�������z�̌v�Z�ɂ������������e�����荞�܂�Ă��邻���ł����A���̊T�v�������Ă��������B

�m�n

�@�ߘa8�N�x�Ő������̑�j�ł́A���^���̎������z�ƌ��I�N�����̎������z�̗�����L����l�ɂ��āA�ߘa9�N���̏����ł���A���^�����T���z�ƌ��I�N�����T���z�̍��v��280���~���镔���ɂ��āA�T���z�����z����[�u���s�����ƂƂ���Ă��܂��B�ڍׂ͉��L��������Q�Ƃ��������B

�m����n

�@�����Ŗ@��A�����N���@������N���ی��@�Ȃǂ̋K��Ɋ�Â��N�����u���I�N�����v�Ƃ����A���̌��I�N�����ɂ����鏊���敪�́u�G�����v�Ƃ���Ă��܂��B

�@�܂��A���̌��I�N�����ɌW��G�����̋��z�́A���̔N���̌��I�N�����̎������z����u���I�N�����T���z�v���T�������c�z�Ƃ���A�ƒ�߂��Ă��܂��B

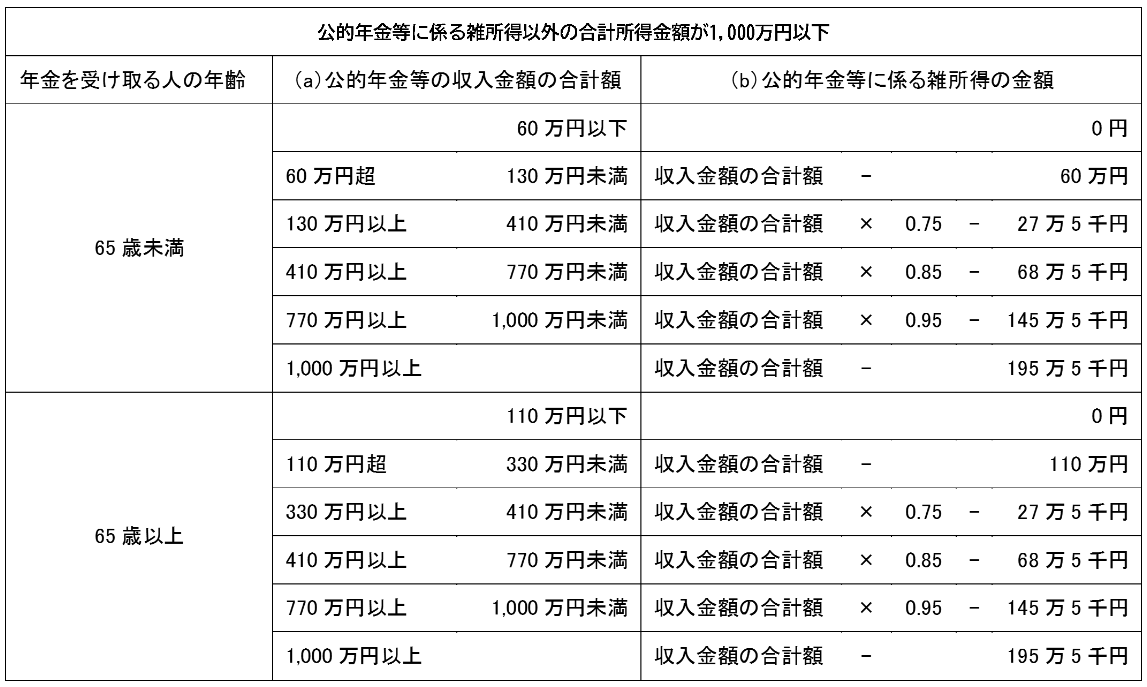

�@�u���I�N�����T���z�v�́A��̓I�ɂ́A���L�̕\�̂悤�ɔN��̋敪����сu�ia�j���I�N�����̎������z�̍��v�z�v�ɑΉ������u�ib�j���I�N�����ɌW��G�����̋��z�v�̌v�Z�����g���ĎZ�o���܂��B

�i���j�����N���@������N���ی��@�Ȃǂ̖@���ł́A�V��N���i�V���b�N����V������N���j�Ȃǂ������A�d�ł��̑��̌��ۂ́A���t�Ƃ��Ďx���������K��W���Ƃ��āA�ۂ��邱�Ƃ��ł��Ȃ��i��ېŁj�ƒ�߂��Ă��܂��B

�@�ߘa8�N�x�Ő������̑�j�ł́A��L1.�̌��I�N�����T���z�ɂ��āA�@���^���̎������z�ƇA���I�N�����̎������z�̗�����L����l�ɂ��ẮA���̔N���̋��^�����T���z�i��1�j�ƌ��I�N�����T���z�̍��v�z��280���~����ꍇ�ɂ́A���̒����镔���̋��z�����̌��I�N�����T���z����T������A�Ƃ������������s�����ƂƂ���Ă��܂��B

�@���̂��߁A���^�����T���z�{���I�N�����T���z��280���~�ƂȂ�l�ɂ��ẮA�����O���T���z�����z�ƂȂ邱�Ƃ���A�����Ŋz�̑����Ȃǂ̉e���������邱�Ƃ��l�����܂��B

�@�Ȃ��A���̉����́A�ߘa9�N���Ȍ�̏����łɂ��ēK�p���邱�ƂƂ���Ă��܂��B

��1 �ߘa7�N���̋��^�����T���z�́A���\�̂Ƃ���ł��B�Ȃ��A�ߘa8�N�x�Ő������̑�j�ł́A���̋��^�����T���z�ɂ��Ă��A�ꕔ�������i�����グ�j���s�����ƂƂ���Ă��܂��B

�m�Q�l�n

���@35�A�����ȁu�ߘa8�N�x�Ő������̑�j�v�A�����N���@25�A�����N���ی��@41�Ȃ�

�@�{���̓]�ڂ���ђ��쌠�@�ɒ�߂�ꂽ�����ȊO�̕��������ւ��܂��B

- �ߘa8�N�x�Ő�������j�`�ƐŎ��Ǝғ�����̉ېŎd����ɌW��o�ߑ[�u�̌�����2026/02/10

- �ߘa8�N�x�Ő�������j�`�C���{�C�X���x�u3�v������̊T�v2026/02/03

- �ߘa8�N�x�Ő�������j�`���z�������p���Y�̓���̌�����2026/01/27

- �N�x�̓r���ŏ]�ƈ���������ɏ��i�����l�Ɏx�����鋋�^�Ɩ@�l��2026/01/20

- �O���l�]�ƈ����܂Ƃ߂đ������Ă���ꍇ�̕}�{�T���̓K�p�ɂ���2026/01/13

- �O���l�]�ƈ����}�{�T���̓K�p���邽�߂̎葱��2026/01/06

- ���ؕ����̃I�[�i�[���Z�҂ɕύX�ƂȂ����ۂɎ؎�ɔ������錹���`���Ƃ�2025/12/30

- �f�r�b�g�J�[�h����ɂ�����ł̎戵��2025/12/23

- �v�w�o���Ŕz��ғ��ʍT���̓K�p���邱�Ƃ͂ł���̂�2025/12/16

- �N���W�b�g�̔��̗̎����ŁA��\�t���Ȃ��Ă��悢�ꍇ�Ƃ�2025/12/09

- �����ŔN�������̍Čv�Z���K�v�ƂȂ�C�O�o���҂Ƃ�2025/12/02

- ����}�{�e���ɑ���}�{�T���Ɠ���e�����ʍT���Ƃ̕��p��2025/11/25

- �����l���������������ꍇ�ɂ����鑊���ł̊�b�T���z2025/11/18

- ���O���Ǝ҂��s������Ҍ����d�C�ʐM���p�̒Ɂu���z����v��K�p�ł��邩2025/11/11

- �ߘa8�N���̕}�{�T�����\��������V�o�ꂷ��u����T���Ώېe���v�Ƃ�2025/11/04

- �����ł̔�ېŊz���Ďx�������ʋΎ蓖�̏���Ŗ@��̎戵��2025/10/28

- �����܂�̑�w���Ɠ���e�����ʍT��2025/10/21

- �X�L�}�o�C�g�̌����[�ɋL�ڂ��ꂽ�u�����K�p�v�̈Ӗ�2025/10/14

- �ߘa7�N10��1������V�݂����u����P���x�ɋ��t���v�Ə�����2025/10/07

- �ߘa7�N���N�������̑ΏۂƂȂ�l�Ȃ�Ȃ��l2025/09/30

- �ߘa7�N�x�Ő������ɂ�鏊���Ŗ@��̔z��ғ��ʍT���̉e��2025/09/23

- ���E�������ւ̕��i��p�ɂ�����@�l�Ŗ@��̎戵��2025/09/16

- �ߘa7�N�x�Ő�������̏����ł���ьl�Z���ł̔�ېŃ��C��2025/09/09

- �ߘa7�N���Ȍ�̏����Ŗ@��̕}�{�e���̏����v���̌��������e2025/09/02

- �ߘa7�N���Ȍ�̏����Ŗ@��̓��ꐶ�v�z��҂̏����v���̌��������e2025/08/26

�ŗ��m�Љ�

�ŗ��m�Љ�  �������ē�

�������ē�  �̗p���

�̗p���